En el mundo en constante evolución de las criptomonedas, es crucial comprender el concepto de «pérdida impermanente». Esta guía pretende arrojar luz sobre este complejo tema, proporcionándole los conocimientos necesarios para navegar con confianza por el panorama de las criptomonedas.

Índice

Criptomoneda y finanzas descentralizadas (DeFi)

El mundo de las finanzas se ha visto revolucionado por la llegada de las criptomonedas y las finanzas descentralizadas (DeFi). Estas innovaciones han introducido una nueva era de sistemas financieros que operan con independencia de las instituciones bancarias tradicionales.

Comprender las criptomonedas

La criptodivisa es una forma de moneda digital o virtual que utiliza la criptografía para su seguridad. A diferencia de las monedas tradicionales emitidas por los bancos centrales, las criptodivisas funcionan con una tecnología llamada blockchain, que es una tecnología descentralizada repartida en muchos ordenadores que gestionan y registran las transacciones.

El atractivo de las criptomonedas radica en su potencial para actuar como depósito de valor y ofrecer comisiones de transacción bajas, especialmente en el caso de transacciones de gran volumen. También facilitan el acceso a los servicios financieros a las personas que no tienen acceso a los servicios bancarios o los tienen insuficientemente.

Bitcoin, creada en 2009, fue la primera criptodivisa descentralizada, y desde entonces se han creado muchas otras, como Ethereum, Ripple y Litecoin, entre otras.

Introducción a DeFi

Finanzas descentralizadas, o DeFi, es un término que se refiere al uso de blockchain, criptomonedas, contratos inteligentes y aplicaciones descentralizadas (dApps) para recrear y mejorar los sistemas y servicios financieros tradicionales.

Las aplicaciones DeFi pretenden alterar el mundo financiero tradicional creando un ecosistema de servicios financieros de código abierto, sin permisos y transparente. Funcionan sin necesidad de intermediarios, como bancos o agencias de valores, y se basan en cadenas de bloques públicas, principalmente Ethereum.

Importancia de DeFi

La DeFi tiene el potencial de democratizar las finanzas eliminando barreras y reduciendo costes en la prestación y el acceso a los servicios financieros. Puede ofrecer toda una gama de servicios financieros -desde ahorros y préstamos, seguros y comercio hasta instrumentos financieros aún más complejos- de forma transparente, segura y eficiente.

Además, DeFi tiene el potencial de aumentar la inclusión financiera de las personas que actualmente no tienen acceso a los servicios financieros a través de un teléfono inteligente y una conexión a Internet.

Fondos de liquidez y explotación agrícola

En el mundo de las Finanzas Descentralizadas (DeFi), los pools de liquidez y el yield farming son dos conceptos clave que todo inversor debería entender. Son fundamentales para el funcionamiento de muchos protocolos DeFi y pueden ofrecer oportunidades lucrativas para obtener rendimientos de sus criptoactivos.

Comprender los pools de liquidez

Los pools de liquidez son contratos inteligentes que contienen fondos. En esencia, son fondos de tokens que están bloqueados en un contrato y se utilizan para facilitar la negociación proporcionando liquidez. Son la espina dorsal de muchos protocolos DeFi, ya que permiten a los usuarios comerciar con tokens directamente desde el pool en lugar de desde un libro de órdenes.

Cuando depositas tus tokens en un fondo de liquidez, recibes a cambio tokens de liquidez. Estos tokens representan su parte del pool total y pueden canjearse por los activos subyacentes en cualquier momento.

Introducción a la agricultura productiva

La agricultura de rendimiento, también conocida como minería de liquidez, es un método utilizado para obtener recompensas de tus tenencias de criptodivisas. En términos sencillos, consiste en prestar tus fondos a otros a través de la magia de programas informáticos llamados contratos inteligentes. A cambio de tu servicio, ganas comisiones o recompensas.

En la agricultura de rendimiento, usted proporciona liquidez a un fondo de liquidez y, a cambio, obtiene una recompensa. Esta recompensa puede proceder de las comisiones generadas por la plataforma DeFi subyacente, o de alguna otra fuente.

Algunos sistemas de yield farming pueden ser bastante complejos. En ellos intervienen varias plataformas DeFi, y los proveedores de liquidez suelen mover sus fondos entre distintos fondos para maximizar sus beneficios.

El papel de los proveedores de liquidez

Los proveedores de liquidez son los participantes que depositan sus tokens en fondos de liquidez. Desempeñan un papel crucial en DeFi al proporcionar el capital que se utiliza para facilitar las operaciones y los préstamos en estas plataformas.

A cambio de proporcionar liquidez, obtienen comisiones de las operaciones que se realizan en su fondo. Las comisiones suelen ser un porcentaje del volumen de operaciones, por lo que los pools con más liquidez tienden a generar más comisiones.

Sin embargo, ser proveedor de liquidez no está exento de riesgos. Uno de los principales riesgos es la pérdida impermanente, que puede producirse cuando los precios de los tokens del fondo cambian en comparación con el momento en que se depositaron. Por ello, entender la pérdida impermanente es crucial para cualquiera que esté considerando convertirse en proveedor de liquidez.

Comprender la pérdida impermanente

La pérdida impermanente es un fenómeno único que se produce en el ámbito de las Finanzas Descentralizadas (DeFi), concretamente cuando se proporciona liquidez a Creadores de Mercado Automatizados (AMM) como Uniswap o Balancer.

¿Qué es la pérdida impermanente?

La pérdida impermanente es la diferencia de ganancias potenciales entre tener tokens en una AMM y simplemente tenerlos en tu cartera. Ocurre cuando el precio de sus fichas cambia después de depositarlas en el fondo de liquidez. Si la relación de precios de los tokens en el pool se desvía de cuando los depositó, puede experimentar una pérdida impermanente.

¿Cómo se produce la pérdida impermanente?

La pérdida impermanente se produce debido al mecanismo de las AMM. En una AMM, el precio de los tokens viene determinado por la relación de las cantidades de los dos tokens del pool. Cuando el precio de una ficha en el pool se desvía del precio en el mercado, los arbitrajistas compran barato y venden caro hasta que el precio se equilibra. Este proceso modifica la proporción de tokens en el pool y provoca pérdidas impermanentes para los proveedores de liquidez.

Ejemplos reales de pérdidas impermanentes

Veamos un ejemplo real. Supongamos que deposita valores iguales de dos fichas (ficha A y ficha B) en un fondo de liquidez. Si el precio de la ficha A se duplica y el precio de la ficha B se mantiene, los arbitrajistas comprarán la ficha A más barata del fondo y venderán la ficha A más cara en el mercado. Este proceso continuará hasta que el precio de la ficha A en el fondo coincida con el precio de mercado. Como resultado, cuando retire su liquidez, recibirá más de la Ficha B y menos de la Ficha A, lo que supondrá una pérdida impermanente.

La pérdida impermanente es ‘impermanente

El término «impermanente» significa que la pérdida no está asegurada hasta que retire su liquidez. Si los precios vuelven a su estado original en el momento de la retirada, la pérdida desaparece. Sin embargo, si los precios siguen alterados, la pérdida impermanente se convierte en permanente en el momento de la retirada.

Comprender la pérdida impermanente es crucial para cualquiera que esté considerando convertirse en proveedor de liquidez en un protocolo DeFi. Es un riesgo que debe tenerse en cuenta en cualquier decisión sobre dónde y cuándo proporcionar liquidez.

Las matemáticas de las pérdidas impermanentes

Cómo calcular las pérdidas impermanentes

La pérdida impermanente es un fenómeno que se produce al proporcionar liquidez en un sistema de creador de mercado automatizado (AMM), como Uniswap o Balancer. Ocurre cuando el precio de tus tokens cambia en comparación con el momento en que los depositaste en el pool.

La fórmula para calcular la pérdida impermanente es la siguiente:

Pérdida impermanente = 2 * sqrt(p) / (1+p) - 1Aquí, «p» es la relación de precios de las dos fichas desde el momento del depósito hasta el momento de la retirada.

Es importante tener en cuenta que la pérdida impermanente sólo se convierte en «permanente» si se retira la liquidez del fondo. Mientras la liquidez permanezca en el fondo, existe la posibilidad de que los precios vuelvan a su estado original y la pérdida desaparezca.

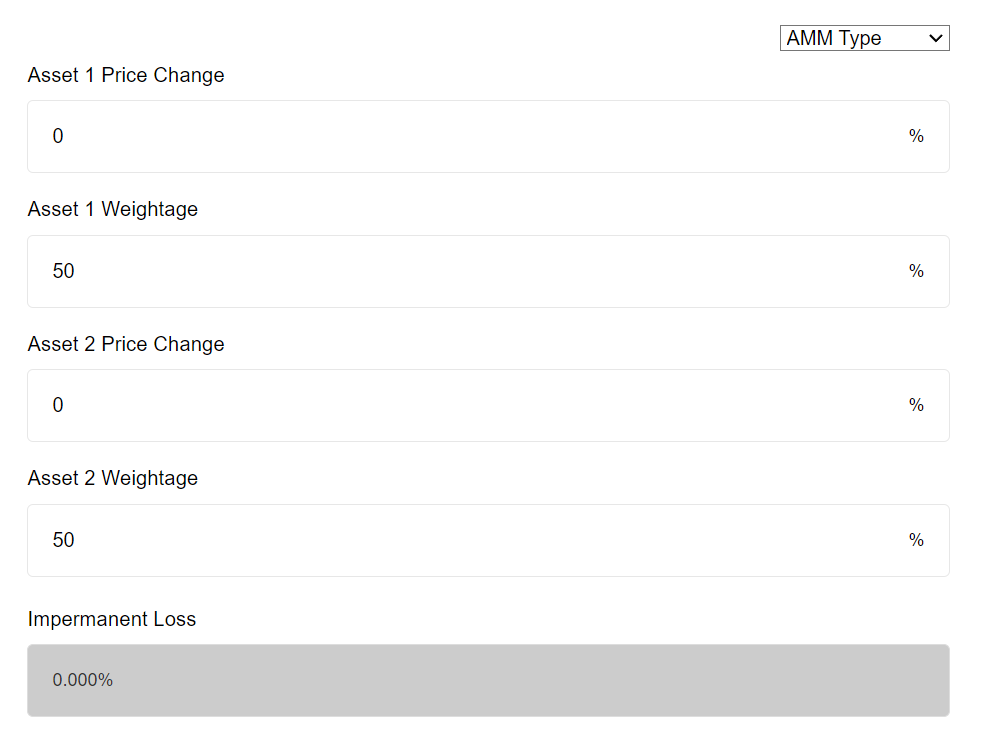

Calculadora de pérdidas impermanentes

La Calculadora de Pérdida Impermanente proporcionada por CoinGecko es una herramienta diseñada para estimar la pérdida impermanente cuando se proporciona liquidez a un protocolo DeFi. Le permite introducir la ponderación de los activos y el cambio porcentual esperado para estimar el porcentaje de pérdida impermanente. Es importante tener en cuenta que esta calculadora no incluye las comisiones de negociación devengadas, que pueden ayudar a amortiguar las pérdidas impermanentes.

Cómo utilizar la calculadora de pérdidas impermanentes

Utilizar la Calculadora de Pérdidas Impermanentes es muy sencillo. Basta con introducir la ponderación de los activos en el fondo de liquidez y la variación porcentual prevista del precio de los activos. A continuación, la calculadora estima el porcentaje de pérdida impermanente que puede experimentar.

Esta herramienta puede resultar especialmente útil para los proveedores de liquidez que deseen conocer los riesgos potenciales asociados a la provisión de liquidez a un pool concreto. Al estimar la pérdida impermanente potencial, pueden tomar decisiones más informadas sobre dónde y cuándo proporcionar liquidez.

Limitaciones de la calculadora de pérdidas impermanentes

Aunque la Calculadora de Pérdidas Impermanentes es una herramienta útil, es importante comprender sus limitaciones. La calculadora proporciona una estimación basada en los datos que usted facilita, pero no puede predecir las condiciones futuras del mercado ni los movimientos de los precios. Por lo tanto, la pérdida impermanente real que experimente puede ser diferente de la estimada.

Además, la calculadora no tiene en cuenta las comisiones de negociación obtenidas por la provisión de liquidez, que pueden ayudar a compensar la pérdida impermanente. Por lo tanto, aunque la calculadora puede proporcionar una estimación útil de la pérdida impermanente potencial, no debe ser la única herramienta que utilice para evaluar los riesgos y beneficios de proporcionar liquidez.

Ejemplos

Supongamos que deposita valores iguales de dos fichas (Ficha A y Ficha B) en un fondo de liquidez. Supongamos que el precio inicial de la Ficha A es de 1 $ y el de la Ficha B también es de 1 $. Por lo tanto, la relación de precios (p) es 1.

Supongamos ahora que el precio de la ficha A se duplica hasta alcanzar los 2 $, mientras que el precio de la ficha B se mantiene en 1 $. La nueva relación de precios (p) es ahora 2.

Sustituya p=2 en la fórmula:

Pérdida Impermanente = 2 * sqrt(2) / (1+2) – 1 = 0,057 o 5,7%.

Esto significa que, debido al cambio de precio, tendrías un 5,7% menos de valor que si hubieras conservado los tokens en lugar de depositarlos en el fondo de liquidez.

El impacto de la pérdida impermanente

La pérdida impermanente puede tener implicaciones significativas para los proveedores de liquidez en protocolos financieros descentralizados (DeFi). Entender su impacto es crucial para cualquiera que esté considerando proporcionar liquidez a un protocolo DeFi.

Cómo afecta la pérdida impermanente a los proveedores de liquidez

La pérdida impermanente puede afectar a los proveedores de liquidez de varias maneras. El impacto más directo se produce en los beneficios potenciales de la provisión de liquidez.

Cuando usted deposita sus fichas en un fondo de liquidez, lo hace con la expectativa de obtener beneficios de las comisiones de negociación. Sin embargo, si los precios de los tokens del fondo cambian significativamente, puede experimentar pérdidas impermanentes, lo que puede erosionar sus beneficios.

En algunos casos, la pérdida impermanente puede ser tan significativa que supere los beneficios de las comisiones de negociación. Esto significa que hubiera sido mejor conservar sus fichas en lugar de depositarlas en el fondo de liquidez.

La relación entre la pérdida impermanente y la volatilidad del mercado

La pérdida impermanente está estrechamente ligada a la volatilidad del mercado. Cuanto más volátil es el mercado, mayor es el potencial de pérdida impermanente.

En un mercado muy volátil, los precios de los tokens pueden cambiar rápidamente. Si los precios de los tokens en un pool de liquidez divergen significativamente, la pérdida impermanente puede ser sustancial.

Por este motivo, los proveedores de liquidez suelen preferir proporcionar liquidez a fondos con tokens menos volátiles. Las stablecoins, por ejemplo, se utilizan a menudo en los pools de liquidez porque sus precios están diseñados para permanecer estables, reduciendo el potencial de pérdidas impermanentes.

Estrategias para mitigar las pérdidas impermanentes

Aunque la pérdida impermanente es un riesgo inherente a la provisión de liquidez en los Creadores de Mercado Automatizados (MMA), existen estrategias que pueden utilizarse para mitigar su impacto. He aquí algunas de ellas:

Elegir pools con fichas menos volátiles

Uno de los principales factores que contribuyen a la pérdida impermanente es la volatilidad de las fichas del fondo común. Cuanto más divergen los precios de los tokens, mayor es el potencial de pérdida impermanente. Por lo tanto, una estrategia para mitigar la pérdida impermanente es proporcionar liquidez a los pools con tokens menos volátiles. Las stablecoins, por ejemplo, se utilizan a menudo en los pools de liquidez porque sus precios están diseñados para permanecer estables.

Proporcionar liquidez a fondos con un volumen y unas comisiones por transacción elevados

Otra estrategia consiste en proporcionar liquidez a los pools con elevados volúmenes de negociación y comisiones por transacción. Las comisiones generadas por las operaciones en el pool pueden compensar las pérdidas potenciales por pérdida impermanente. Sin embargo, es importante tener en cuenta que los pools con grandes volúmenes también pueden experimentar una gran volatilidad de precios, lo que puede aumentar el riesgo de pérdida impermanente.

Uso de plataformas DeFi que ofrecen protección contra pérdidas impermanentes

Algunas plataformas DeFi ofrecen características diseñadas para mitigar la pérdida impermanente. Por ejemplo, Bancor V2 utiliza un gestor de cartera automatizado para ajustar la ponderación de los tokens en el fondo común, lo que puede reducir el potencial de pérdida impermanente. Otras plataformas ofrecen seguros contra pérdidas transitorias, que pueden cubrir una parte de las posibles pérdidas derivadas de grandes oscilaciones de precios.

Equilibrio entre riesgos y beneficios

En última instancia, mitigar la pérdida impermanente implica equilibrar el riesgo y la recompensa. Aunque proporcionar liquidez puede generar beneficios derivados de las comisiones de negociación, también conlleva el riesgo de pérdidas transitorias. Por lo tanto, es importante comprender los posibles riesgos y beneficios, y tomar decisiones informadas en función de su tolerancia al riesgo y sus objetivos de inversión.

Ventajas e inconvenientes de la agricultura de renta considerando las pérdidas impermanentes

La agricultura de rendimiento, también conocida como minería de liquidez, es una forma popular de obtener recompensas proporcionando liquidez a los protocolos de finanzas descentralizadas (DeFi). Sin embargo, tiene sus propias ventajas y desventajas, especialmente si se tiene en cuenta el riesgo de pérdida impermanente.

He aquí un gráfico detallado que resume los pros y los contras de la agricultura de rendimiento, teniendo en cuenta la pérdida impermanente:

| Aspecto | Pros | Cons |

|---|---|---|

| Devuelve | La agricultura de rendimiento puede proporcionar rendimientos sustanciales, especialmente en pools con altos volúmenes de transacciones o tokens de alta recompensa. | Los rendimientos de la agricultura pueden verse mermados por pérdidas impermanentes, especialmente en mercados volátiles. |

| Liquidez | Yield farming contribuye a la liquidez del mercado DeFi, permitiendo una negociación y una determinación de precios más eficientes. | Si los precios de los tokens de un pool divergen significativamente, la pérdida impermanente podría superar los ingresos por comisiones de transacción. |

| Diversificación | La agricultura de rendimiento permite a los inversores diversificar su cartera y obtener rendimientos de una variedad de protocolos DeFi. | La agricultura de rendimiento a menudo implica la exposición a una variedad de tokens, lo que puede aumentar la complejidad y el riesgo de la inversión. |

| Innovación | La agricultura de rendimiento está a la vanguardia de la innovación financiera, ofreciendo nuevas formas de obtener rendimientos de los criptoactivos. | Al tratarse de un campo relativamente nuevo y en rápida evolución, la agricultura de rendimiento conlleva riesgos e incertidumbres, incluidos los de tipo normativo. |

| Accesibilidad | Cualquier persona con una conexión a Internet y un monedero digital puede acceder a la agricultura de rendimiento, lo que ofrece oportunidades financieras a personas de todo el mundo. | La complejidad de la agricultura de rendimiento y el riesgo de pérdidas impermanentes pueden suponer un reto para los inversores menos experimentados. |

Equilibrar el riesgo y la recompensa

Es esencial que los agricultores comprendan y sopesen los beneficios potenciales frente a los riesgos. Esto incluye comprender el concepto de pérdida impermanente y cómo mitigarlo. De este modo, podrán tomar decisiones más informadas y aumentar potencialmente sus posibilidades de éxito en el espacio DeFi.

El futuro de DeFi y la pérdida impermanente

El futuro de las Finanzas Descentralizadas (DeFi) y la pérdida impermanente es un tema de gran interés para muchos en la comunidad cripto. A medida que la DeFi sigue evolucionando y madurando, podemos esperar ver nuevos desarrollos y soluciones para abordar la cuestión de la pérdida impermanente.

Cómo abordan los protocolos DeFi las pérdidas impermanentes

Muchos protocolos DeFi están trabajando activamente en soluciones para mitigar la pérdida impermanente. Por ejemplo, algunos protocolos están desarrollando creadores de mercado dinámicos automatizados (AMM) que ajustan la ponderación de los tokens en el fondo común en función de su precio, lo que puede ayudar a reducir la pérdida impermanente.

Otros protocolos están explorando el uso de opciones o mecanismos similares a los seguros para proporcionar cobertura contra las pérdidas transitorias. Estas soluciones permiten a los proveedores de liquidez cubrir su riesgo, protegiéndoles de pérdidas significativas debidas a la volatilidad de los precios.

Tendencias y previsiones de futuro

A medida que el espacio DeFi siga evolucionando, podemos esperar ver soluciones más sofisticadas y eficaces para las pérdidas impermanentes. Esto podría incluir AMM más avanzados, mejores herramientas de gestión de riesgos y opciones de seguros más completas.

Además, a medida que más personas conozcan la DeFi y empiecen a participar en ella, aumentará la demanda de formación y recursos sobre temas como la pérdida impermanente. Esto podría conducir al desarrollo de plataformas y herramientas más fáciles de usar que faciliten a la gente la comprensión y la gestión de los riesgos asociados a la provisión de liquidez en protocolos DeFi.

Conclusión

Comprender los entresijos de las Finanzas Descentralizadas (DeFi), en particular el concepto de pérdida impermanente, es crucial para cualquiera que desee aventurarse en el mundo de las criptomonedas y la agricultura de rendimiento. Aunque el potencial de altos rendimientos es atractivo, es esencial ser consciente de los riesgos que conlleva.

La pérdida impermanente, un fenómeno exclusivo de los proveedores de liquidez en los protocolos DeFi, puede afectar significativamente a sus ganancias potenciales. Sin embargo, con una sólida comprensión de cómo funciona y estrategias para mitigar sus efectos, puede tomar decisiones más informadas sobre dónde y cuándo proporcionar liquidez.

El futuro de la DeFi parece prometedor, con continuas innovaciones destinadas a abordar retos como la pérdida impermanente. A medida que el sector siga evolucionando, cabe esperar productos y servicios financieros más sofisticados, mejores herramientas de gestión de riesgos e interfaces más fáciles de usar.

En conclusión, aunque la DeFi y la agricultura de rendimiento ofrecen oportunidades interesantes, también conllevan sus propios retos. Si se mantiene informado y comprende los riesgos, podrá navegar por este panorama con más confianza y seguridad. Recuerde, en el mundo de la DeFi, el conocimiento no es sólo poder: es beneficio.

Preguntas frecuentes

¿Qué es la pérdida impermanente?

La pérdida impermanente es la diferencia entre tener fichas en una AMM y tenerlas en la cartera.

¿Cómo funciona la pérdida impermanente?

La pérdida impermanente se produce cuando el precio de sus fichas cambia en comparación con el momento en que las depositó en el fondo común.

¿Cómo puedo mitigar las pérdidas impermanentes?

Las estrategias para mitigar la pérdida impermanente incluyen elegir pools con tokens menos volátiles, proporcionar liquidez a pools con un alto volumen y comisiones por transacción, o utilizar plataformas DeFi que ofrezcan protección contra la pérdida impermanente.