Dans le monde dynamique des crypto-monnaies, l’effet de levier sur le bitcoin change la donne. Offrant aux traders la possibilité d’amplifier leurs profits, cette stratégie est à la fois séduisante et complexe. Mais de quoi s’agit-il exactement ? Et comment s’y retrouver dans les méandres de la réussite ? Embarquons pour ce voyage instructif.

Table des matières

Qu’est-ce que l’effet de levier sur le Bitcoin ?

Le concept de l’effet de levier dans le trading

À la base, l’effet de levier dans la négociation fait référence au concept d’utilisation de fonds empruntés pour augmenter la position de négociation d’une personne au-delà de ce qui serait disponible à partir de son seul solde de trésorerie. Il s’agit d’un outil qui amplifie à la fois les profits et les pertes potentiels. C’est un peu comme si vous utilisiez un levier pour soulever un objet plus lourd ; avec une petite quantité de force (ou de capital), vous pouvez déplacer un objet (ou une position) beaucoup plus grand.

L’effet de levier sur le bitcoin dévoilé

Dans le monde du bitcoin, l’effet de levier permet aux traders d’emprunter des fonds, souvent auprès de la bourse elle-même, pour négocier un montant plus important de bitcoins que ce qu’ils pourraient faire avec leurs propres fonds. Par exemple, avec un effet de levier de 10 fois, un trader disposant de 1 000 dollars peut prendre une position d’une valeur de 10 000 dollars. Cela signifie que pour chaque mouvement de 1 % du prix du bitcoin, la position du trader augmentera ou diminuera de 10 %.

Marge et garantie : L’épine dorsale de l’effet de levier

Pour s’engager dans des opérations à effet de levier sur les cryptomonnaies, les traders doivent déposer une « marge », qui fait office de garantie. Cette marge correspond à une fraction de la taille totale de la position. Par exemple, si un trader souhaite ouvrir une position d’une valeur de 10 000 dollars avec un effet de levier de 10 fois, il devra fournir une marge de 1 000 dollars. Si le marché évolue en défaveur de la position du trader et que les pertes approchent le montant de la marge, la position peut être automatiquement clôturée par la bourse pour éviter des pertes supplémentaires. C’est ce qu’on appelle un « appel de marge ».

Différences entre l’effet de levier traditionnel et l’effet de levier sur les crypto-monnaies

Si l’effet de levier est un outil utilisé sur de nombreux marchés financiers traditionnels, il existe certaines distinctions dans le domaine des crypto-monnaies. L’une des différences les plus notables est l’ampleur de l’effet de levier proposé. Sur les marchés traditionnels, l’effet de levier peut varier de 2x à 30x, mais dans le monde volatile des crypto-monnaies, certaines bourses offrent des ratios de levier allant jusqu’à 100x, voire plus. Cet effet de levier élevé, combiné à la volatilité inhérente aux crypto-monnaies, peut conduire à des gains rapides et importants, mais aussi à des pertes tout aussi rapides et substantielles.

Avantages de l’effet de levier sur le Bitcoin

1. Potentiel de profit amplifié

L’un des avantages les plus séduisants de l’effet de levier sur le bitcoin est le potentiel d’amplification des profits. Grâce à l’effet de levier, les traders peuvent contrôler une position plus importante avec un capital plus faible. Par exemple, avec un effet de levier de 10 fois, un trader disposant de 1 000 dollars peut contrôler une position d’une valeur de 10 000 dollars. Si le cours du bitcoin augmente de 5 %, au lieu d’un bénéfice de 50 dollars (sans effet de levier), le trader pourrait gagner 500 dollars (moins les frais et les intérêts). Cette amplification du potentiel de profit est le principal attrait pour de nombreux traders.

2) Efficacité du capital

L’effet de levier permet aux traders d’être plus efficaces avec leur capital. Au lieu d’immobiliser un montant important de fonds dans une seule position, les traders peuvent utiliser une fraction de ce montant tout en contrôlant une position importante. Cette efficacité signifie que les opérateurs peuvent potentiellement ouvrir plusieurs positions ou se diversifier sur différents actifs, maximisant ainsi l’utilité de leur capital.

3. accès à une plus grande exposition au marché

Grâce à l’effet de levier, même les traders disposant d’un capital limité peuvent accéder à une plus grande exposition au marché. Cela signifie qu’ils peuvent participer à des mouvements de marché importants qui seraient autrement hors de portée. Pour les nouveaux négociants ou ceux qui disposent de fonds limités, c’est l’occasion de s’engager plus pleinement sur le marché.

4) Possibilités de couverture

Le trading à effet de levier peut également être utilisé comme outil de couverture. Les traders peuvent ouvrir des positions à effet de levier en face de leurs positions existantes sans effet de levier sur le bitcoin ou d’autres crypto-monnaies. Cette stratégie peut aider à compenser les pertes potentielles de leurs positions principales lors de mouvements de marché défavorables.

5. Flexibilité des stratégies de négociation

L’existence d’un effet de levier offre aux opérateurs une plus grande flexibilité dans leurs stratégies de négociation. Ils peuvent tirer parti des mouvements de marché à court et à long terme, capitaliser sur les petites fluctuations de prix ou même s’engager plus efficacement dans le day trading. La possibilité de contrôler des positions plus importantes signifie que même des variations de prix mineures peuvent se traduire par des profits (ou des pertes) notables.

6. amélioration de la liquidité

Les opérations à effet de levier peuvent accroître la liquidité du marché. L’augmentation du nombre de traders qui s’engagent dans des opérations à effet de levier, en achetant et en vendant des positions importantes, peut entraîner une augmentation des volumes d’échanges. L’augmentation de la liquidité se traduit souvent par un resserrement des écarts et une découverte plus efficace des prix, ce qui profite à l’ensemble de l’écosystème du marché.

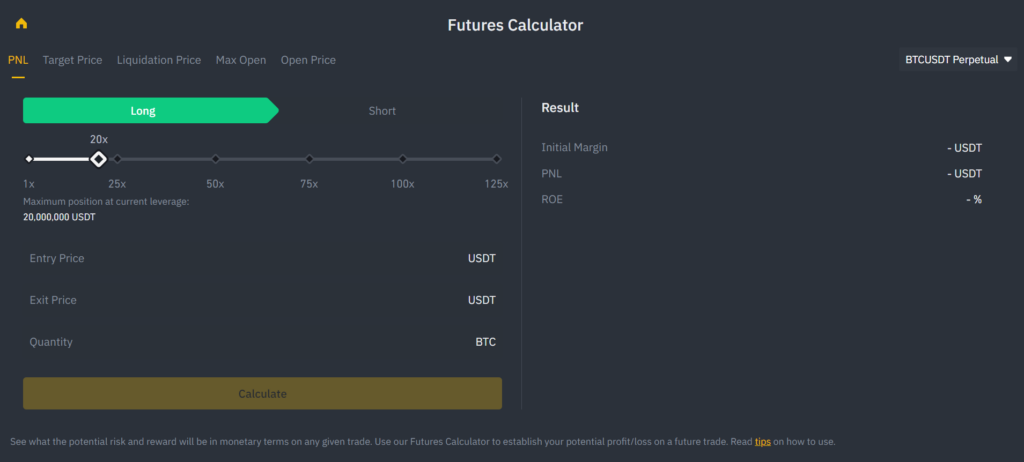

Calculateur de l’effet de levier pour le trading du bitcoin

Comprendre l’outil

La calculatrice de l’effet de levier du Bitcoin est un outil essentiel pour les traders qui s’engagent dans le trading à effet de levier. Il permet aux traders de déterminer les profits, les pertes et les prix de liquidation potentiels en fonction de leur prix d’entrée, de l’effet de levier utilisé et de la taille de la position. En saisissant ces variables, les traders peuvent se faire une idée plus précise des résultats potentiels et prendre des décisions plus éclairées.

Avantages de l’utilisation de la calculatrice

- Gestion du risque : en comprenant les pertes potentielles, les traders peuvent fixer des ordres stop-loss plus efficacement.

- Estimation des bénéfices : les traders peuvent évaluer les bénéfices potentiels et décider si une transaction particulière correspond à leurs objectifs financiers.

- Prise de décision éclairée : grâce à une compréhension claire des résultats potentiels, les traders peuvent prendre des décisions en toute confiance.

Calculatrices intégrées sur les principales plateformes

Les principales plateformes de trading à effet de levier, comme MEXC, reconnaissent l’importance d’un tel outil et ont intégré des calculatrices de trading à effet de levier dans leurs plateformes. Cette intégration permet aux traders d’effectuer des calculs à la volée, ce qui simplifie le processus de trading.

L’approche avancée de Binance

Binance, l’une des plus grandes bourses de crypto-monnaies au monde, a poussé l’utilité de cet outil encore plus loin. Le calculateur est intégré à sa plateforme de négociation, mais une page supplémentaire a été spécialement créée à cet effet. Cette page dédiée offre :

- Interface conviviale : une conception claire et intuitive qui permet aux utilisateurs de saisir rapidement leurs données.

- Ventilation détaillée : Au-delà des profits et des pertes, la calculatrice fournit une ventilation complète, y compris les taux de financement et les détails de la marge.

- Polyvalence : le calculateur ne se limite pas au bitcoin, mais à d’autres crypto-monnaies disponibles pour le trading avec effet de levier sur Binance.

Risques associés à l’effet de levier sur le bitcoin

1. Pertes amplifiées

Tout comme l’effet de levier peut amplifier les bénéfices, il peut aussi amplifier les pertes. Un petit mouvement défavorable sur le marché peut entraîner des pertes importantes lorsque l’effet de levier est élevé. Par exemple, avec un effet de levier de 10 fois, une baisse de 10 % du prix de l’actif peut anéantir la totalité du montant de la marge. Ce risque d’érosion rapide du capital est l’une des principales préoccupations liées aux opérations à effet de levier.

2) Appels de marge et liquidation

Lorsque le marché évolue en défaveur d’une position à effet de levier et que les pertes approchent la marge de l’opérateur (le montant initial déposé en garantie), la bourse peut émettre un appel de marge. Cet appel oblige l’opérateur à déposer des fonds supplémentaires pour maintenir sa position. Si le trader ne peut pas répondre à l’appel de marge, la position peut être fermée de force ou liquidée par la bourse, souvent avec une perte importante.

3. des frais et des coûts d’intérêt élevés

Le trading à effet de levier implique souvent d’emprunter des fonds, et cet emprunt a un coût. Les traders peuvent être amenés à payer des intérêts journaliers ou horaires sur le montant emprunté, ce qui peut rapidement s’accumuler, en particulier dans le cas de positions à fort effet de levier. Au fil du temps, ces frais et ces coûts d’intérêt peuvent éroder les profits potentiels ou exacerber les pertes.

4) Volatilité du marché

Les marchés des crypto-monnaies, en particulier, sont connus pour leur extrême volatilité. Combinée à un effet de levier élevé, cette volatilité peut entraîner des fluctuations rapides et importantes du solde du compte. Une hausse ou une baisse soudaine des prix peut entraîner une liquidation immédiate des positions.

5. Risques liés aux plateformes et aux systèmes

Les plateformes de négociation et les bourses ne sont pas à l’abri de problèmes techniques, de pannes de système ou de cyber-attaques. De telles perturbations peuvent être désastreuses pour les traders à effet de levier, en particulier si elles surviennent lors de mouvements de marché critiques, empêchant les traders de clôturer ou d’ajuster leurs positions.

6. l’excès de confiance et le trading émotionnel

L’attrait des profits amplifiés peut conduire les traders à un excès de confiance, en prenant des risques excessifs sans recherche ou stratégie adéquate. Les transactions émotionnelles, motivées par la peur ou la cupidité, sont exacerbées dans l’environnement de l’effet de levier où les enjeux sont élevés, ce qui conduit souvent à de mauvaises décisions.

7. complexité et manque de compréhension

Les opérations à effet de levier peuvent être complexes, en particulier pour les débutants. Un manque de compréhension du fonctionnement de l’effet de levier, y compris des frais associés et de la mécanique des appels de marge, peut entraîner des pertes inattendues. Il n’est pas rare que des traders inexpérimentés croient à tort qu’ils ne risquent que le montant de leur marge, sans se rendre compte qu’ils peuvent perdre beaucoup plus.

En conclusion, si la négociation avec effet de levier offre la possibilité de réaliser des profits importants, elle s’accompagne de risques tout aussi importants. Il est impératif que les traders comprennent parfaitement ces risques, qu’ils utilisent des stratégies de gestion des risques solides et qu’ils se forment en permanence. Les opérations à effet de levier ne conviennent pas à tout le monde et il convient de ne s’y engager qu’après avoir bien compris les pièges potentiels.

Comment débuter avec le trading à effet de levier sur le Bitcoin

Lorsque l’on plonge dans le monde du trading à effet de levier sur Bitcoin, l’une des décisions les plus cruciales qu’un trader doit prendre est de sélectionner la bonne bourse. Le choix de la bourse peut influencer de manière significative l’expérience, la rentabilité et le succès global d’un trader. Voici quelques facteurs à prendre en compte :

Les meilleures plateformes de trading avec effet de levier sur le bitcoin

| Échange | Niveau de levier | Frais de fabrication | Frais de prise de décision | KYC |

|---|---|---|---|---|

| MEXC | 200x | 0% | 0.03% | Non (30 BTC par jour) |

| OKX | 125x | 0.02% | 0.05% | Non (10 BTC par jour) |

| BingX | 150x | 0.02% | 0.04% | Non (50K USDT par jour) |

| Bitget | 125x | 0.02% | 0.06% | Oui |

| Gate | 125x | 0.015% | 0.05% | Oui |

| Coinex | 100x | 0.02% | 0.04% | Non (10K USDT par jour) |

| Bybit | 100x | 0.02% | 0.04% | Oui |

1. Niveaux d’effet de levier

Les bourses proposent différents niveaux d’effet de levier. Si un effet de levier plus élevé peut amplifier les profits, il augmente également les pertes potentielles. Il est essentiel de choisir une bourse qui offre un niveau d’effet de levier adapté à votre tolérance au risque et à votre stratégie de négociation.

2. les frais

Les frais de négociation peuvent rapidement s’accumuler, en particulier lorsque les volumes ou la fréquence des transactions sont élevés. Il est essentiel de comprendre les frais d’échange de crypto-monnaies, tant pour les preneurs que pour les donneurs, car ils peuvent avoir un impact sur la rentabilité. Certaines bourses proposent des taux compétitifs ou même des frais nuls pour les makers, ce qui peut être avantageux pour certaines stratégies de trading.

3) Exigences en matière de connaissance du client

Les procédures de connaissance du client(KYC) varient d’une bourse à l’autre. Certaines plateformes exigent une documentation et une vérification complètes, tandis que d’autres offrent plus de confidentialité et n’exigent que peu ou pas de KYC, en particulier pour des limites de retrait spécifiques. En fonction de vos préférences en matière de confidentialité et du volume de vos transactions, cela peut être un facteur décisif.

Le trading avec effet de levier sur le bitcoin aux États-Unis

Paysage réglementaire

Les États-Unis disposent d’un cadre réglementaire strict concernant le bitcoin et les autres crypto-monnaies, en particulier en ce qui concerne les opérations à effet de levier. Bien qu’il soit possible d’effectuer des opérations à effet de levier aux États-Unis, le processus est souvent plus complexe en raison de ces réglementations. Seules quelques bourses disposant de licences spécifiques, telles que la licence FinCEN Money Service Business, sont autorisées à proposer des produits dérivés sur marge.

Défis et limites

L’environnement réglementaire aux États-Unis a conduit à un nombre limité de bourses offrant des services de négociation à effet de levier. En outre, de nombreuses bourses exigent des procédures étendues de connaissance du client (KYC), ce qui peut être dissuasif pour les utilisateurs qui accordent une grande importance à la protection de la vie privée.

La bourse MEXC : Une option favorable

Pour les clients américains à la recherche d’une plateforme plus flexible pour les opérations à effet de levier sur Bitcoin, la bourse MEXC apparaît comme un choix convaincant. Voici pourquoi :

- Pas de KYC étendu : MEXC est un échange de crypto-monnaie sans KYC pour les utilisateurs à moins qu’ils ne retirent plus de 30 BTC par jour. Cette caractéristique permet aux traders de maintenir un certain degré de confidentialité et de facilité d’accès.

- Interface conviviale : MEXC offre une interface de trading simple et intuitive, qui convient aussi bien aux débutants qu’aux traders expérimentés.

- Sécurité : La plateforme met l’accent sur des mesures de sécurité robustes pour protéger les actifs et les données des utilisateurs.

- Diverses options de trading : au-delà du bitcoin, MEXC propose des options de trading à effet de levier pour une large gamme de crypto-monnaies, permettant aux traders de diversifier leurs portefeuilles.

La voie à suivre

Alors que le marché des crypto-monnaies continue de croître et d’évoluer, les bourses comme MEXC, qui offrent une certaine flexibilité et répondent aux besoins spécifiques des traders, gagneront probablement du terrain. Cependant, il est essentiel que les traders se tiennent informés des changements réglementaires potentiels et s’assurent qu’ils négocient dans le cadre légal.

Stratégies pour un trading à effet de levier réussi sur le bitcoin

1. Analyse fondamentale

L’analyse fondamentale consiste à évaluer la valeur intrinsèque du bitcoin en examinant les facteurs économiques, financiers et autres facteurs qualitatifs et quantitatifs. Dans le cas de l’effet de levier sur le bitcoin, cela peut signifier :

- Suivre l’actualité relative aux réglementations du bitcoin, aux taux d’adoption, aux avancées technologiques et aux facteurs macroéconomiques.

- Analyser le sentiment général sur le marché des crypto-monnaies.

- Suivre les événements susceptibles d’influencer la demande et l’offre de bitcoins, tels que les événements de réduction de moitié ou les investissements institutionnels majeurs.

2. l’analyse technique

L’analyse technique consiste à étudier les graphiques de prix et à utiliser des mesures statistiques pour prédire l’évolution future des prix. Cette méthode est particulièrement populaire dans le cadre du trading à effet de levier du bitcoin. Les éléments clés sont les suivants :

- Identifier les niveaux de support et de résistance.

- Reconnaître les configurations graphiques telles que la tête et les épaules, les doubles sommets et les triangles.

- Utiliser des indicateurs tels que les moyennes mobiles, les bandes de Bollinger et l’indice de force relative (RSI) pour évaluer l’élan et les tendances du marché.

3. Gestion des risques

Une gestion efficace des risques est cruciale dans les opérations à effet de levier sur le bitcoin en raison de l’amplification du potentiel de gains et de pertes. Les stratégies sont les suivantes :

- Fixer des ordres stop-loss et take-profit : cela permet aux traders de fixer des niveaux prédéterminés auxquels les positions seront automatiquement fermées afin de bloquer les profits ou de limiter les pertes.

- N’utiliser qu’une fraction du capital : au lieu d’utiliser la totalité du capital, n’en utiliser qu’une fraction afin de ne pas risquer tous les fonds à la fois.

- Diversifier les stratégies : ne mettez pas tous vos œufs dans le même panier. Diversifiez vos stratégies commerciales pour répartir les risques.

4. Apprentissage et adaptation continus

Le marché des crypto-monnaies est en constante évolution, et ce qui fonctionnait hier peut ne plus fonctionner aujourd’hui. Les traders qui réussissent sont souvent :

- Se tenir au courant des derniers outils et technologies de négociation.

- Revoir et ajuster régulièrement leurs stratégies de négociation en fonction des performances et de l’évolution du marché.

- S’engager dans une formation continue par le biais de cours, de webinaires et de forums.

5. Contrôler ses émotions

Les décisions prises sous le coup de l’émotion peuvent entraîner la chute d’un trader, en particulier sur un marché volatil. Il est essentiel de :

- S’en tenir au plan de négociation et ne pas prendre de décisions impulsives fondées sur la peur ou la cupidité.

- Faites des pauses, en particulier après une série de pertes, pour éviter de vous venger.

- Tenez un journal de trading pour revoir vos décisions et comprendre les déclencheurs émotionnels.

6. le backtesting

Avant d’appliquer une stratégie en temps réel, il est utile de la tester à l’aide de données historiques. Ce processus est utile :

- Comprendre l’efficacité potentielle d’une stratégie.

- Identifier les éventuels défauts ou domaines d’amélioration.

- Prendre confiance dans la stratégie avant de l’appliquer avec des fonds réels.

Les erreurs courantes à éviter

1. Surendettement

L’un des pièges les plus fréquents de la négociation avec effet de levier est l’utilisation d’un effet de levier excessif. Si un effet de levier élevé peut amplifier les profits, il amplifie également les pertes potentielles. Les traders, en particulier les débutants, se laissent souvent séduire par la perspective de rendements élevés sans comprendre pleinement les risques associés. L’utilisation de l’effet de levier maximal disponible peut rapidement entraîner des pertes importantes, en particulier sur les marchés volatils.

2. Négliger les ordres de vente stop

Ne pas mettre en place d’ordres stop-loss peut être catastrophique dans le cadre d’opérations à effet de levier. Les ordres stop-loss ferment automatiquement une position lorsqu’elle atteint un niveau de perte prédéterminé, ce qui permet de limiter les pertes potentielles. Sans ces ordres, les mouvements défavorables du marché peuvent entraîner des pertes dévastatrices, en particulier lorsque l’on négocie avec un effet de levier élevé.

3. Trading basé sur l’émotion

Les transactions émotionnelles, motivées par la peur ou la cupidité, conduisent souvent à des décisions impulsives. Qu’il s’agisse de poursuivre une opération perdante dans l’espoir qu’elle se retourne ou de s’engouffrer dans une tendance sans analyse, les décisions émotionnelles se terminent rarement bien.

4. l’absence de recherche appropriée

Ne pas faire de recherches ou se fier uniquement à des ouï-dire, c’est courir à la catastrophe. Pour réussir une opération à effet de levier, il faut combiner l’analyse fondamentale et l’analyse technique. Se lancer dans des opérations sur la base de rumeurs ou sans comprendre la dynamique du marché peut conduire à de mauvaises décisions.

5. Ignorer les frais et les coûts de transaction

Chaque opération s’accompagne de coûts, tels que les frais et les intérêts sur les fonds empruntés. En particulier dans le cas d’opérations à effet de levier, ces coûts peuvent s’accumuler rapidement et réduire les bénéfices potentiels. Ne pas les prendre en compte peut conduire à des erreurs de calcul de la rentabilité.

6. l’excès de confiance

Quelques transactions réussies peuvent conduire les traders à un excès de confiance, leur faisant croire qu’ils maîtrisent le marché. Cet excès de confiance peut conduire à prendre des risques excessifs ou à négliger la recherche et l’analyse.

7. l’absence d’un plan d’action clair

Effectuer des transactions sans stratégie ou plan précis revient à naviguer sans carte. Un plan de négociation bien défini comprend des stratégies d’entrée et de sortie, des techniques de gestion des risques et des objectifs clairs. L’absence d’un tel plan peut conduire à des décisions hasardeuses.

8. ne pas réexaminer et adapter

Le marché est dynamique et ce qui a fonctionné une fois peut ne plus fonctionner. Ne pas revoir périodiquement les stratégies de négociation ou ne pas s’adapter à l’évolution des conditions du marché peut conduire à des erreurs répétées.

9. Ignorer les nouvelles et les événements du marché

Sur le marché des crypto-monnaies en particulier, les nouvelles et les événements peuvent avoir un impact significatif sur les prix. Ignorer ou ne pas être au courant des annonces majeures, des changements réglementaires ou des facteurs macroéconomiques peut entraîner des mouvements de marché inattendus qui prennent les traders au dépourvu.

L’avenir du trading à effet de levier sur le bitcoin

1. Progrès technologiques

L’évolution du monde des crypto-monnaies s’accompagne de celle de la technologie qui le soutient. Nous pouvons nous attendre à des plateformes de négociation plus sophistiquées, dotées d’outils avancés pour aider les traders. Il pourrait s’agir de meilleurs algorithmes prédictifs, d’interfaces plus conviviales et de mesures de sécurité renforcées pour protéger les actifs et les données des traders.

2. les changements réglementaires

Le marché des crypto-monnaies, y compris les opérations à effet de levier sur le bitcoin, opère dans un environnement réglementaire relativement nouveau et souvent mal défini. À mesure que les gouvernements et les institutions financières du monde entier s’attaquent à l’essor des crypto-monnaies, on peut s’attendre à des réglementations plus précises. Celles-ci pourraient inclure :

- Exigences plus strictes pour les bourses de crypto-monnaies offrant un effet de levier.

- Plafonnement de l’effet de levier maximal autorisé.

- Amélioration de la transparence et des exigences en matière de rapports.

3. une participation accrue des institutions

À mesure que le bitcoin et d’autres crypto-monnaies gagnent en légitimité, davantage d’investisseurs institutionnels sont susceptibles d’entrer dans l’arène du trading à effet de levier. Leur participation pourrait se traduire par des apports de capitaux plus importants, des stratégies de négociation plus avancées et, potentiellement, une plus grande stabilité du marché.

4. Éducation et sensibilisation

À mesure que de plus en plus de personnes s’intéressent au trading à effet de levier sur Bitcoin, la demande d’éducation et de sensibilisation augmentera. Nous pouvons nous attendre à ce qu’il y ait davantage de cours, de webinaires et de ressources destinés à aider les traders à comprendre les subtilités de l’effet de levier dans l’écosystème Bitcoin.

5. Évolution des outils de gestion des risques

Compte tenu des risques élevés associés au trading à effet de levier, l’avenir verra probablement le développement d’outils de gestion des risques plus avancés. Il pourrait s’agir de mécanismes de stop-loss plus sophistiqués, d’outils prédictifs pilotés par l’IA pour évaluer le sentiment du marché, voire de plateformes décentralisées qui réduisent les risques de défaillance des bourses.

6. la dynamique du marché mondial

Le trading à effet de levier sur le bitcoin ne fonctionne pas de manière isolée. Des facteurs économiques mondiaux, tels que les taux d’intérêt, les taux d’inflation et les événements géopolitiques, peuvent influencer le marché des crypto-monnaies. Au fur et à mesure que le bitcoin s’intègre dans le système financier mondial, son paysage d’échanges à effet de levier sera de plus en plus lié à la dynamique du marché mondial.

7. intégration de la finance décentralisée (DeFi)

La finance décentralisée est en train de révolutionner le système financier traditionnel. À l’avenir, nous pourrions assister à une intégration plus poussée de l’effet de levier du bitcoin dans les plateformes DeFi, offrant des solutions décentralisées d’effet de levier sans intermédiaire.

Conclusion

Dans le monde dynamique de l’effet de levier du bitcoin, le choix de la bourse joue un rôle essentiel dans le parcours d’un trader. De la flexibilité des niveaux d’effet de levier à la complexité des structures de frais, chaque bourse offre un mélange unique de caractéristiques adaptées à différents besoins de trading. Si l’attrait d’un effet de levier élevé peut sembler séduisant, il est essentiel de se rappeler que des gains potentiels plus importants s’accompagnent de risques accrus.

On ne saurait trop insister sur l’importance de comprendre les structures de frais. Même des différences apparemment mineures dans les frais peuvent avoir un impact significatif sur la rentabilité, en particulier pour les traders à haute fréquence. En outre, les exigences d’une bourse en matière de connaissance du client (KYC) peuvent influencer la décision d’un trader, en particulier pour ceux qui privilégient la confidentialité et la rapidité des processus de transaction.

Le tableau comparatif fourni sert d’aperçu, mettant en évidence les diverses offres des différentes bourses. Toutefois, au-delà de ces facteurs tangibles, les traders doivent également prendre en compte les mesures de sécurité, l’interface utilisateur, l’assistance à la clientèle et la réputation générale de la plateforme au sein de la communauté.

En résumé, le chemin vers le succès de l’effet de levier sur le Bitcoin commence par un choix éclairé de la plateforme d’échange. Il ne s’agit pas seulement de chiffres, mais aussi de s’aligner sur une plateforme qui correspond à votre éthique du trading, à votre goût du risque et à vos objectifs à long terme. Alors que le paysage cryptographique continue d’évoluer, rester informé, adaptable et vigilant restera la pierre angulaire du succès. Bon trading !

FAQs

Quel est l’effet de levier maximum offert pour les transactions sur Bitcoin ?

L’effet de levier maximal de Bitcoin est de 200x, offert par la bourse MEXC.

Le trading avec effet de levier sur le bitcoin est-il adapté aux débutants ?

Bien qu’attrayant, il est recommandé aux débutants de comprendre les bases de la négociation avant de se lancer dans l’utilisation de l’effet de levier.

Comment puis-je me protéger contre des pertes importantes ?

La mise en place d’ordres stop-loss et la diversification de vos stratégies peuvent contribuer à atténuer les risques.